Khi đăng ký thành lập kinh doanh, thì doanh nghiệp cần thực hiện đầy đủ các thủ tục với cơ quan trong đó có việc kê khai và đóng thuế môn bài. Vậy lệ phí thuế môn bài là gì? Quy định về mức đóng, kê khai và nộp thuế như thế nào? Hãy cùng kế toán Đông Nam Á tìm hiểu trong bài viết dưới đây.

Lệ phí môn bài là gì?

Lệ phí môn bài hay thuế môn bài là một trong những sắc thuế trực thu mà doanh nghiệp đóng hằng năm tuy nhiên chỉ cần kê khai một lần khi mới ra hoạt động đăng ký kinh doanh. Mức đóng được quy định theo bậc dựa vào vố điều lệ/vốn đầu tư hoặc doanh thu của năm kinh doanh liền kề trước năm đóng thuế.

Lệ phí môn bài được áp dụng cho các doanh nghiệp và hộ kinh doanh. Và mức thuế môn bài được quy định cụ thể như nội dung dưới đây.

Mức thuế môn bài 2021

Thuế môn bài phải nộp năm 2021

Lệ phí thuế môn bài được quy định cho các cơ sở sản xuất, kinh doanh hàng hóa, dịch vụ theo bảng sau:

| Vốn điều lệ/vốn đầu tư | Lệ phí môn bài (đồng/năm) | Tiểu mục |

| Trên 10 tỷ đồng | 3,000,000 | 2862 |

| Từ 10 tỷ trở xuống | 2,000,000 | 2863 |

| Chi nhánh, văn phòng đại diện, địa điểm kinh doanh, đơn vị sự nghiệp, tổ chức kinh tế khác | 1,000,000 | 2864 |

*Lưu ý:

- Mức vốn của doanh nghiệp làm căn cứ để xác định tính thuế môn bài là vốn điều lệ được ghi nhận trong giấy chứng nhận ĐKKD. Hoặc vốn đầu tư trong giấy chứng nhận đăng ký đầu tư.

- Nếu doanh nghiệp có vốn điều lệ hoặc vốn đầu tư là ngoại tệ thì cần quy đổi sang tiền đồng Việt Nam. Tỷ giá để quy đổi là tỷ giá lúc doanh nghiệp nộp tiền vào ngân sách nhà nước và căn cứ vào tỷ giá mua của ngân hàng thương mại hoặc tổ chức tín dụng nơi DN mở tài khoản.

Mức thu lệ phí thuế môn bài được quy định cho cá nhân, nhóm các nhân, hộ gia đình năm 2021

| Doanh thu đồng/năm | Lệ phí môn bài đồng/năm | Tiểu mục |

| Trên 500,000,000 | 1,000,000 | 2862 |

| Trên 300,000,000 đến 500,000,000 | 500,000 | 2863 |

| Trên 100,000,000 đến 300,000,000 | 300,000 | 2864 |

Trong đó doanh thu để xác định lệ phí môn bài cần nộp là tổng doanh thu tính thuế thu nhập cá nhân.

Các trường hợp đặc biệt

- Doanh nghiệp mới thành lập: Nếu doanh nghiệp được cấp giấy phép kinh doanh trong thời gian 6 tháng đầu năm thì phải đóng lệ phí môn bài cả năm. Và ngược lại thì bạn chỉ phải đóng 50% lệ phí môn bài cả năm.

- Doanh nghiệp mới thành lập không kê khai lệ phí môn bài: thì phải nộp lệ phí môn bài cả năm.

- Trường hợp DN ngừng hoạt động sản xuất, kinh doanh: Nếu tạm ngừng không trọn năm dương lịch thì phải đóng cả năm. Và nếu doanh nghiệp tạm ngừng tròn năm thì không phải đóng thuế môn bài. Lưu ý là doanh nghiệp phải có thông báo về việc tạm ngừng hoạt động của mình.

- Khi công ty thay đổi vốn điều lệ/vốn đầu tư: căn cứ để tính thuế môn bài vẫn dựa vào vốn điều lệ/vốn đầu tư của năm trước liền kề năm tính thuế. Nghĩa là nếu bạn đóng thuế năm 2018 và vốn điều lệ/vốn đầu tư năm 2018 có thay đổi (làm ảnh hưởng đến bậc phí môn bài), thì vẫn đóng thuế dựa vào điều lệ/vốn đầu tư cuối năm 2017. Còn phí môn bài phải đóng năm 2019 sẽ căn cứ vào vốn điều lệ/vốn đầu tư cuối năm 2018.

Tuy nhiên doanh nghiệp bạn có nằm trong trường hợp phải kê khai và nộp thuế môn bài hay không? Thời điểm nộp là khi nào?

Quy định về thuế môn bài

Đối tượng nộp thuế và đối tượng được miễn thuế môn bài

Đối tượng được miễn thuế môn bài

- Khi là các nhân, nhóm cá nhân, hộ gia đình có hoạt động sản xuất kinh doanh nhưng doanh thu từ 100 triệu đồng trở xuống. Mức doanh thu căn cứ vào tổng doanh thu để tính thuế thu nhập cá nhân.

- Đối tượng là các nhân, nhóm cá nhân, hộ gia đình kinh doanh nhưng hoạt động không thường xuyên và không cố định địa điểm.

- Các cá nhân, nhóm cá nhân, hộ gia đình sản xuất muối, nuôi trồng, đánh bắt thủy, hải sản và các dịch vụ hậu cần của nghề cá.

- Bưu điện và các cơ quan báo chí các loại báo in, báo nói, báo hình, báo điện tử.

- Hợp tác xã phục vụ sản xuất nông nghiệp.

- Khi chi nhánh, văn phòng đại diện, địa điểm kinh doanh là đơn vị của hợp tác xã. Và HTX hoạt động trong lĩnh vực cung cấp dịch vụ kỹ thuật để sản xuất nông nghiệp.

- Khi chi nhánh, văn phòng đại diện, địa điểm kinh doanh thuộc hợp tác xã hoặc doanh nghiệp tư nhân kinh doanh trên các địa bàn thuộc miền núi (do Ủy ban dân tộc quy định).

- Quỹ tín dụng nhân dân xã.

Đối tượng phải nộp thuế môn bài theo đúng quy định

- Đối tượng phải nộp thuế môn bài theo đúng quy định

- Các doanh nghiệp, đơn vị sự nghiệp được thành lập theo quy định của pháp luật.

- Cá nhân, nhóm cá nhân, hộ gia đình sản xuất, kinh doanh.

- Tổ chức mà được thành lập theo luật hợp tác xã.

- Tổ chức kinh tế của các tổ chức nhà nức và tổ chức khác hoạt động sản xuất kinh doanh.

- Chi nhánh, văn phòng đại diện hoặc địa điểm kinh doanh

Thời hạn nộp thuế môn bài 2021

Doanh nghiệp cần lưu ý thời hạn nộp thuế môn bài năm 2018 cho các doanh nghiệp đã hoạt động sản xuất kinh doanh trước năm 2018 là 31/01/2018. Còn với các doanh nghiệp mới thành lập thì thời điểm nộp lệ phí môn bài chính là thời điểm nộp tờ khai thuế.

Kê khai và nộp thuế môn bài

Kê khai thuế và nộp thuế môn bài

Thời điểm kê khai lệ phí môn bài cho các trường hợp cụ thể

| Khi nào DN kê khai | Khi nào DN nộp tiền | |

| Doanh nghiệp đang hoạt động và thành lập trước năm 2018 | Không cần kê khai thuế môn bài. | Chậm nhất là 31/01/2021 |

| Cả khi trường hợp doanh nghiệp thay đổi vốn điều lệ/vốn đầu tư. | ||

| Doanh nghiệp mới thành lập trong năm 2018 | Với doanh nghiệp thành lập và bắt đầu hoạt động ngay thì chậm nhất là ngày cuối cùng của tháng bắt đầu hoạt động. | Lúc bạn nộp tờ khai phí môn bài |

| Còn doanh nghiệp thành lập nhưng chưa sản xuất kinh doanh thì trong 30 ngày (kể từ ngày nhận giấy phép đăng ký kinh doanh). |

*Lưu ý:

Đối với đơn vị có chi nhánh, văn phòng đại diện hoặc địa điểm kinh doanh thì:

- Nếu các đơn vị phụ thuộc doanh nghiệp ở cùng địa phương cấp tỉnh với trụ sở chính thì bạn nộp thuế môn bài cho đơn vị tại cơ quan thuế trực tiếp quản lý trụ sở chính.

- Còn nếu đơn vị phục thuộc kinh doanh ở khác địa phương cấp tỉnh với trụ sở chính thì thuế môn bài được nộp cho cơ quan thuế trực tiếp quản lý đơn vị phụ thuộc.

Sau khi xác định được chính xác lệ phí môn bài và thời gian cần nộp, doanh nghiệp tiến hành kê khai và nộp thuế như nội dung dưới đây.

->>> Xem thêm: Thời hạn nộp tờ khai thuế GTGT và những loại thuế khác năm 2021

Thời gian nộp lệ phí môn bài năm 2021

Theo khoản 4 điều 1 tại nghị định 22/2020/NĐ-CP quy định thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 hàng năm.

– Doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả chi nhánh, văn phòng đại diện, địa điểm kinh doanh) kết thúc thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp) nộp lệ phí môn bài như sau:

+ Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng đầu năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 7 năm kết thúc thời gian miễn.

+ Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng cuối năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm liền kề năm kết thúc thời gian miễn.

– Hộ gia đình, cá nhân, nhóm cá nhân sản xuất, kinh doanh đã giải thể, ra hoạt động sản xuất, kinh doanh trở lại nộp lệ phí môn bài như sau:

+ Trường hợp ra hoạt động trong 6 tháng đầu năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 7 năm ra hoạt động.

+ Trường hợp ra hoạt động trong thời gian 6 tháng cuối năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30 tháng 01 năm liền kề năm ra hoạt động.

Cách kê khai và nộp thuế môn bài

Bước 1: Đầu tiên bạn cần đăng ký tờ khai thuế môn bài 01/MBAI

– Dùng trình duyệt Inter Explorer 9 hoặc thấp truy cập vào trang: http://nhantokhai.gdt.gov.vn/

-> Đăng nhập vào tài khoản Token -> Chọn “TÀI KHOẢN”.

Tiếp theo, chọn “Đăng ký thêm tờ khai” (trong trường hợp bạn chưa đăng ký chưa đăng ký).

– > Tìm chọn “01/MBAI – Tờ khai thuế môn bài” – > Tích ô vuông bên cạnh để chọn.

– > Chọn “Tiếp tục” – > Cuối cùng là “Chấp nhân”

Đến đây thì bạn đã hoàn thành xong việc đăng ký tờ khai, tiếp theo là phần nộp tờ khai

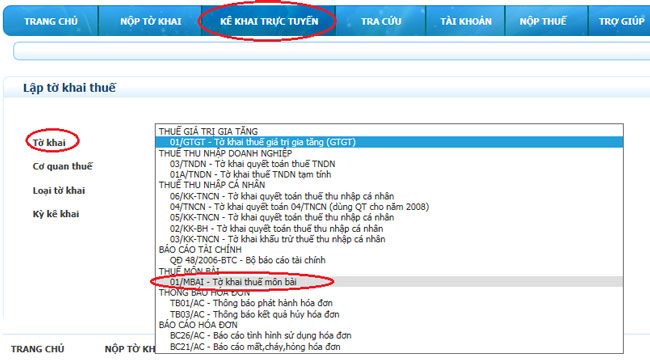

Bước 2: Cách lập tơ khai thuế môn bài trực tuyến

– Chọn “Kê khai trực tuyến”

– Chọn: “Tờ khai” –> Lựa chọn “01/MBAI – Tờ khai thuế môn bài”.

– Ấn “Tiếp tục”.

– Điền đầy đủ thông tin.

– Cuối cùng : Chọn “Ký và nộp tờ khai”.

Vậy là bạn đã hoàn tất việc khai thuế môn bài rồi, tiếp theo chỉ cần tiến hành nộp tiền vào ngân sách nhà nước. Khi nộp tiền bạn cần sử dụng mẫu tờ khai lệ phí thuế môn bài dưới đây.

Mẫu tờ khai lệ phí thuế môn bài theo Nghị định 139 mới nhất 2021

PHỤ LỤC

(Kèm theo Nghị định số 139/2016/NĐ-CP ngày 04 tháng 10 năm 2016 của Chính phủ)

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM

Độc lập – Tự do – Hạnh phúc

—————

TỜ KHAI LỆ PHÍ MÔN BÀI

[01] Kỳ tính lệ phí: năm………………

| [02] Lần đầu | □ | [03] Bổ sung lần thứ | □ |

[04] Người nộp lệ phí: Công ty Kế toán Đông Nam Á

[05] Mã số thuế: 0313139056 [06] Địa chỉ: ………………………………………………………………………………………………………. [07] Quận/huyện:……………………… [08] Tỉnh/Thành phố: …………………………………… [09] Điện thoại:……………………… [10] Fax: …………………… [11] Email: ……………..Lưu ý bạn bỏ qua chỉ tiêu [12] đến [20] do đây là phần dành cho đại lý thuế

[12] Đại lý thuế (nếu có): …………………………………………………………………………………..

[13] Mã số thuế: …………………………………………………………………………………………………. [14] Địa chỉ: ………………………………………………………………………………………………………. [15] Quận/huyện: …………………………[16] Tỉnh/Thành phố: ………………………………… [17] Điện thoại: …………………… [18] Fax: ……………… [19] Email: ……………………… [20] Hợp đồng đại lý thuế số: …………………………… ngày …………………………………..□ [21] Khai bổ sung cho cơ sở mới thành lập trong năm (đánh dấu “X” nếu có)

Đơn vị tiền: Đồng Việt Nam

| Stt | Chỉ tiêu | Mã chỉ tiêu | Vốn điều lệ hoặc vốn đầu tư, doanh thu | Mức lệ phí môn bài |

| (1) | (2) | (3) | (4) | (5) |

| 1 | Người nộp lệ phí môn bài ………………………………………… ………………………… | [22] | Ghi nhận như trong Giấy chứng nhận đăng ký kinh doanh hoặc Giấy phép đầu tư. Còn với hộ gia đình là doanh thu. | Ghi theo quy định tương ứng với mức vốn. |

| 2 | Đơn vị trực thuộc hạch toán phụ thuộc cùng địa phương (Ghi rõ tên, địa chỉ) ………………………………………… ………………………………………… | [23] | ||

| 3 | Tổng số lệ phí môn bài phải nộp | [24] |

Tôi cam đoan số liệu kê khai trên là đúng sự thật và tự chịu trách nhiệm trước pháp luật về những số liệu đã kê khai./.

NHÂN VIÊN ĐẠI LÝ THUẾ Họ và tên: Chứng chỉ hành nghề số: | ………, ngày……tháng……năm…… NGƯỜI NỘP LỆ PHÍ hoặc ĐẠI DIỆN HỢP PHÁP CỦA NGƯỜI NỘP LỆ PHÍ (Ký, ghi rõ họ tên, chức vụ và đóng dấu (nếu có)) |

Các bạn tải mẫu lệ phí môn bài mới nhất 2021 về để sử dụng dưới đây:

*Trong đó: bạn cần lưu ý tiểu mục thuế môn bài

Tiểu mục thuế môn bài sẽ được ghi nhận trên giấy nộp tiền vào ngân sách. Bạn có thể tra tiểu mục trên Phụ lục III Thông tư 324/2016/TT-BTC ngày 21/12/2016. Không chỉ được sử dụng khi nộp thuế môn bài mà doanh nghiệp còn sử dụng khi nộp tiền thuế GTGT, TNCN, TNDN, tiền phạt hoặc chậm nộp thuế.

Song song với nghiệp vụ kê khai và nộp tiền thì kế toán đơn vị cần ghi nhận vào sổ và hạch toán chính xác nghiệp vụ phát sinh. Vì thế bạn có thể tham khảo hạch toán thuế môn bài trong nội dung tiếp theo.

Hạch toán thuế môn bài

Theo quy địn thì thuế môn bài được tính vào chi phí được trừ khi tính thuế TNDN vì đây là phí quản lý của doanh nghiệp, và được hạch toán vào đầu năm tài chính. Chi tiết:

Hạch toán khi nộp tờ khai thuế

Theo thông tư 200/2014/TT-BTC

| Nợ TK 6428 | |

| Có TK 3338 |

Theo thông tư số 133/2016/TT-BTC

| Nợ TK 64222 |

| Có TK 3338 |

Hạch toán khi nộp tiền vào ngân sách

| Nợ TK 3338 |

| Có TK 111,112 |

Các quy định xử phạt chậm nộp thuế môn bài và tờ khai thuế môn bài

Ngoài mức phí phải nộp thì các doanh nghiệp, tổ chức cũng cần phải quan tâm mức phạt trong trường hợp nộp chậm để doanh nghiệp lên kế hoạch nộp thuế đúng hạn, tránh gây lãng phí.

Xử phạt nộp chậm tờ khai thuế môn bài.

Các mức phạt được quy định rõ trong điều 9 thông tư 166/2013/TT-BTC như sau:

| Số ngày nộp chậm | Mức phạt |

| 01-05 ngày | Cảnh cáo (nếu có tình tiết giảm nhẹ) |

| 01-10 ngày | 700.000 đồng -Nếu có tình tiết giảm nhẹ:mức phạt tối thiểu không thấp hơn 400.000 đồng. -Nếu có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 1.000.000 đồng. |

| Trên 10 – 20 ngày. | 1.400.000 đồng. -Nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không dưới 800.000 đồng. -Nếu có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 2.000.000 đồng. |

| Trên 20 – 30 ngày. | 2.100.000 đồng. – Nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.200.000 đồng. – Nếu có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 3.000.000 đồng. |

| Trên 30 – 40 ngày | 2.800.000 đồng. – Nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 1.600.000 đồng. -Nếu có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 4.000.000 đồng. |

| Trên 40 – 90 ngày | 3.500.000 đồng. – Nếu có tình tiết giảm nhẹ thì mức tiền phạt tối thiểu không thấp hơn 2.000.000 đồng. – Nếu có tình tiết tăng nặng thì mức tiền phạt tối đa không quá 5.000.000 đồng |

Ví dụ: doanh nghiệp A thành lập vào 14/01/2021, hạn nộp chậm nhất là vào ngày 31/01/2021. Nhưng tới ngày 15/02/2021 doanh nghiệp mới tiến hành nộp tờ khai thuế.

Vậy số ngày nộp chậm là: 15 ngày (tính từ ngày 01/02/2021).

Mức phạt mà doanh nghiệp A phải nộp là 1.400.000 đồng.

Xử phạt nộp chậm thuế môn bài.

Tại điều 3 của thông tư 100/2016/NĐ-CP:

Người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định xử lý của cơ quan quản lý thuế thì phải nộp đủ tiền thuế và tiền chậm nộp theo mức bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

Ví dụ: Tiền thuế môn bài của doanh nghiệp B phải đóng là 3.000.000đ, hạn nộp chậm nhất vào ngày 31/01/2021.

Tuy nhiên, vì lý do quên đi nộp tiền nên mãi tới ngày 20/02/2021, nhân viên mới tiền hành đi nộp.

- Thời gian nộp chậm là 20 ngày.

- Số tiền nộp phạt là : 3.000.000đ x 20 ngày x 0.03%= 18.000 đồng.

Mình đã chia sẻ thông tin về lệ phí môn bài là gì? Cùng tất cả các quy định về thuế môn bài năm 2018. Hi vọng đã giúp bạn hiểu rõ hơn. Nếu có nhu cầu bạn có thể tham khảo thêm những Thông tư 302/2016/TT-BTC, nghị định 139/NĐ-CP về thuế môn bài nha!

Xem thêm: