Trong các loại thuế gián thu thì thuế tiêu thụ đặc biệt có thuế suất cao nhất. Dẫn đến làm tăng giá bán sản phẩm, dịch vụ. Chúng ta sẽ cùng tìm hiểu về thuế tiêu thụ đặc biệt để hiểu vì sao giá sản phẩm lại cao hơn bình thường. Ngoài ra bài viết còn chia sẻ cách tính thuế tiêu thụ đặc biệt cho từng loại mặt hàng, dịch vụ khác nhau.

>>> Điều kiện khấu trừ thuế GTGT bạn nên tham khảo

>>> Hướng dẫn hạch toán chiết khấu thanh toán theo thông tư 200

1/ Thuế tiêu thụ đặc biệt là gì?

Khái niệm thuế tiêu thụ đặc biệt là gì?

Thuế tiêu thụ đặc biệt là một loại thuế gián thu. Đánh vào một số mặt hàng, dịch vụ xa xỉ như: thuốc lá, rượu, bia, tàu bay, du thuyền, bài lá. Thuế này giúp điều tiết tiêu dùng xã hội theo định hướng của nhà nước. Ngoài ra, nó còn giúp tăng ngân sách cho nhà nước.

Thuế gián thu là loại thuế mà người nộp thuế không phải người chịu thuế. Thuế này đánh vào người tiêu dùng nhưng lại thông qua các doanh nghiệp để nộp.

Đặc điểm và vai trò thuế tiêu thụ đặc biệt

Đây là loại thuế có thuế suất rất cao, do người tiêu dùng chịu thuế và được doanh nghiệp hay cơ sở sản xuất, cung cấp hàng hóa, dịch vụ nộp.

Có 2 tiêu chí để nhà nước quyết định đánh thuế tiêu thụ đặc biệt cho một mặt hàng:

- Hàng hóa xa xỉ, không cần thiết như: đánh golf, ,du thuyền, tàu bay…

- Hàng hóa không được khuyến khích tiêu dùng, có hại sức khỏe: rượu, bia, thuốc là,…

Thuế tiêu thụ đặc biệt chỉ được thu một lần ở khâu sản xuất, nhập khẩu, các khâu trung gian vận chuyển lưu thông sẽ không bị tính thuế.

Thuế tiêu thụ đặc biệt có tác dụng điều tiết tiêu dùng các mặt hàng xa xỉ, không cần thiết của bộ phận đối tượng có thu nhập cao. Qua đó, nhà nước sẽ huy động được nguồn thu nhập này để dùng cho mục đích công cộng.

2/ Cách tính thuế tiêu thụ đặc biệt

Để tính thuế TTĐB thì phải chia ra nhiều trường hợp khác nhau. Dưới đây mình đã thống kê lại cho các bạn các trường hợp chính rồi nhé!

Công thức tính thuế tiêu thụ đặc biệt

Thuế tiêu thụ đặc biệt = Giá tính thuế TTĐB x Thuế suất thuế TTĐB

Trong đó giá tính thuế tiêu thụ đặc biệt sẽ còn tùy từng mặt hàng, dịch vụ mà có các cách tính khác nhau. Thuế suất được quy định tại Điều 7 Luật thuế tiêu thụ đặc biệt – Luật số 70/2014/QH13

Nếu cách tính thuế tiêu thụ đặc biệt có quá nhiều trường hợp và bạn thấy nó thật phiền phức thì hãy thử tham khảo dịch vụ kế toán thuế của công ty Kế toán Đông Nam Á chúng tôi để sử dụng dịch vụ trọn gói giúp làm kế toán thuế nhé!

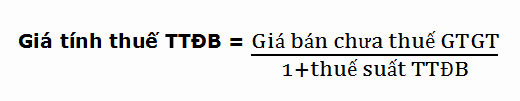

a/ Hàng hóa sản xuất trong nước

- Nếu doanh nghiệp bán hàng qua các cơ sở hạch toán phụ thuộc thì giá bán sẽ do chính các cơ sở này xác định (chưa tính thuế GTGT và thuế bảo vệ môi trường).

- Nếu các đại lý bán đúng giá như nhà sản xuất quy định thì phần giá này sẽ chưa trừ đi hoa hồng.

- Nhà sản xuất cũng sẽ tự quy định giá bán hàng hóa cho các doanh nghiệp thương mại nhưng giá này không thấp hơn 10% với giá bình quân mà doanh nghiệp thương mại bán ra thị trường.

- Nếu hàng hóa là ô tô, thì mức giá của doanh nghiệp thương mại là giá chuẩn của từng loại xe chứng không bao gồm phụ tùng linh kiện kèm theo.

- Trong trường hợp giá bán của cơ sở sản xuất mà thấp hơn giá bán của doanh nghiệp thương mại thì lúc này cơ quan thuế sẽ là đơn vị định ra giá tính thuế.

b/ Giá tính thuế tiêu thụ đặc biệt của hàng nhập khẩu

Đối với hàng hóa dịch nhập khẩu từ nước ngoài thì cách tính thuế tiêu thụ đặc biệt sẽ được tính theo thuế nhập khẩu:

Giá tính thuế TTĐB = Giá tính thuế nhập khẩu + Thuế nhập khẩu

c/ Hàng hóa chịu thuế tiêu thụ đặc biệt

Chú ý: Giá tính thuế tiêu thụ đặc biệt này không loại trừ giá trị của vỏ bao bì.

Nếu chủng loại hàng hóa là bia, rượu có phát sinh việc đặt cược vỏ chai. Nhà sản xuất cùng khách hàng thực hiện quyết toán tiền cược định kỳ thì phải đưa phần giá trị không thu hồi được vào doanh thu tính thuế tiêu thụ đặc biệt.

d/ Hàng hóa gia công

Giá tính thuế TTĐB = Giá bán gia công chưa có thuế GTGT, thuế TTĐB và thuế BVMT

Trường hợp nhượng quyền, hàng hóa được sản xuất thông qua hợp tác giữa nhà sản xuất và bên sở hữu sản phẩm thì:

Giá tính thuế TTĐB = Giá bán chưa thuế của bên sở hữu thương hiệu.

e/ Giá tính thuế TTĐB hàng trả chậm, trả góp

Với hàng hóa trả chậm, góp thì sẽ lấy giá tính thuế TTĐB theo giá của hàng hóa tương đương cùng loại nhưng trả tiền một lần chưa có thuế GTGT.

f/ Hàng hóa tiêu dùng nội bộ, biếu tặng, khuyến mãi

Giá tính thuế TTĐB = Giá tính thuế TTĐB của hàng hóa tương đương tại cùng thời điểm phát sinh.

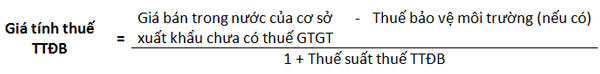

g/ Hàng xuất khẩu nhưng lại bán trong nước

Công thức tính thuế tiêu thụ đặc biệt trong trường hợp hàng hóa được doanh nghiệp kinh doanh xuất khẩu mua từ nhà sản xuất chịu thuế TTĐB để xuất khẩu nhưng lại bán trong nước:

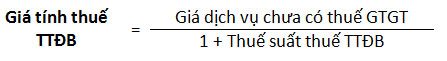

h/ Dịch vụ

h/ Dịch vụ

Giá cung ứng dịch vụ của một vài loại hình chịu thuế TTĐB sẽ khác nhau tùy từng trường hợp.

Loại hình dịch vụ | Giá cung ứng dịch vụ |

| Trò chơi điện tử có thưởng, casino | Doanh thu chưa thuế GTGT đã trừ tiền thưởng cho khách. |

| Đặt cược | Doanh thu chưa thuế GTGT trừ đi tiền trả thưởng (không bao gồm doanh thu bán vé vào cửa sử dụng dịch vụ khác) |

| Vũ trường, mát-xa, karaoke | Doanh thu chưa thuế GTGT, bao gồm cả doanh thu ăn uống, tắm, xông hơi |

| Xổ số | Doanh thu bán vé chưa thuế GTGT |

g/Đối với ô tô

Trường hợp cơ sở nhập khẩu, cơ sở sản xuất, lắp ráp ô tô dưới 24 chỗ bán hàng cho các cơ sở kinh doanh thương mại thì:

Đối với cơ sở nhập khẩu ô tô dưới 24 chỗ, giá làm căn cứ tính thuế TTĐB là giá bán của cơ sở nhập khẩu nhưng không được thấp hơn 105% giá vốn xe nhập khẩu.

Giá vốn xe nhập khẩu bao gồm:

Giá tính thuế nhập khẩu + thuế nhập khẩu (nếu có) + thuế TTĐB tại khâu nhập khẩu.

Trường hợp giá bán của cơ sở nhập khẩu ô tô dưới 24 chỗ thấp hơn 105% giá vốn xe nhập khẩu thì giá tính thuế TTĐB là giá do cơ quan thuế ấn định theo quy định của pháp luật về quản lý thuế.

Ví dụ: Một xe ô tô nhập khẩu có giá CIF: 20.000 USD; thuế suất thuế nhập khẩu của mẫu xe này là 70%; thuế suất thuế TTĐB là 45%; giả sử tỷ giá để tính thuế nhập khẩu tại thời điểm nhập khẩu là 23.500 VND/USD. Giá bán chưa có thuế GTGT ghi trên hóa đơn của nhà nhập khẩu là 1.164.712.500 đồng. Như vậy, số thuế TTĐB của cơ sở nhập khẩu khi bán ô tô như sau:

Đơn vị tính: đồng

| STT | Nội dung | Thuế suất | Số tiền |

| 1 | Giá tính thuế của ô tô nhập khẩu (20.000 USD x 23.500) | 470.000.000 | |

| 2 | Thuế nhập khẩu phải nộp (2) = (1) x thuế suất | 70% | 329.000.000 |

| 3 | Thuế TTĐB phải nộp khâu nhập khẩu (số thuế TTĐB này nhà nhập khẩu được khấu trừ khi xác định số thuế TTĐB tại khâu bán ra trong nước) (3)= ((1)+(2)) x thuế suất | 45% | 359.550.000 |

| 4 | Giá vốn xe ô tô nhập khẩu (4) = (1)+(2)+(3) | 1.158.550.000 | |

| 5 | Giá bán chưa có thuế GTGT của nhà nhập khẩu | 1.164.712.500 | |

| 6 | Giá tính thuế TTĐB tại khâu bán ra trong nước (6) = (5)/1,45 | 803.250.000 | |

| 7 | Thuế TTĐB tính được khi bán ra trong nước (7)=(6) x Thuế suất | 45% | 361.462.500 |

| 8 | Số thuế TTĐB phải nộp tại khâu bán ra trong nước: (8)= (7) – (3) | 1.912.500 |

Ví dụ 4: Với giả định như ví dụ 3 nhưng giá bán chưa có thuế GTGT ghi trên hóa đơn của nhà nhập khẩu là 1.100.000.000 đồng. Trong trường hợp này giá bán làm căn cứ tính thuế TTĐB của cơ sở nhập khẩu chưa có thuế GTGT thấp hơn 105% giá vốn xe nhập khẩu. Do vậy, cơ quan thuế sẽ thực hiện ấn định giá bán của cơ sở nhập khẩu theo quy định của luật quản lý thuế.

Ví dụ 5: Với giả định như ví dụ 3 nhưng giá bán chưa có thuế GTGT ghi trên hóa đơn của cơ sở nhập khẩu là 1.186.897.500 đồng (cao hơn 105% giá vốn của xe nhập khẩu). Như vậy, số thuế TTĐB của cơ sở nhập khẩu khi bán ô tô như sau:

Đơn vị tính: đồng

| STT | Nội dung | Thuế suất | Số tiền |

| 1 | Giá vốn xe ô tô nhập khẩu | 1.158.550.000 | |

| 2 | Giá bán chưa có thuế GTGT của nhà nhập khẩu | 1.186.897.500 | |

| 3 | Giá tính thuế TTĐB tại khâu bán ra trong nước (3) = (2)/1,45 | 818.550.000 | |

| 4 | Thuế TTĐB tính được khi bán ra trong nước (4)=(3) x Thuế suất | 45% | 368.347.500 |

| 5 | Số thuế TTĐB phải nộp tại khâu bán ra trong nước: (5)= (4) – 344.250.000 đ | 24.097.500 |

Đối với cơ sở sản xuất, lắp ráp ô tô dưới 24 chổ:

Giá làm căn cứ tính thuế TTĐB là giá bán trong tháng của cùng loại sản phẩm do cơ sở sản xuất nhưng không được thấp hơn 7% so với giá bán bình quân của các cơ sở kinh doanh thương mại bán ra.

Giá bán bình quân của các cơ sở kinh doanh thương mại để so sánh là giá bán xe ô tô chưa bao gồm các lựa chọn về trang thiết bị, phụ tùng mà cơ sở kinh doanh thương mại lắp đặt thêm theo yêu cầu của khách hàng.

Trường hợp giá bán của cơ sở sản xuất, lắp ráp ô tô dưới 24 chỗ thấp hơn 7% so với giá bán bình quân trong tháng của cùng loại sản phẩm do cơ sở kinh doanh thương mại bán ra thì giá tính thuế TTĐB là giá do cơ quan thuế ấn định theo quy định của pháp luật về quản lý thuế.

Lưu ý:

Xe oto không chịu thuế tiêu thụ đặc biệt trong trường hợp sau:

- Các loại xe theo thiết kế của nhà sản xuất được sử dụng làm xe cứu thương, xe chở phạm nhân, xe tang lễ;xe kiểm tra, kiểm soát tần số vô tuyến điện; xe bọc thép phóng thang; xe truyền hình lưu động; xe thiết kế vừa có chỗ ngồi, vừa có chỗ đứng chở được từ 24 người trở lên; xe ô tô chạy trong khu vui chơi, giải trí, thể thao không đăng ký lưu hành, không tham gia giao thông và các loại xe chuyên dụng, xe không đăng ký lưu hành, không tham gia giao thông do Bộ Tài chính phối hợp với các Bộ, cơ quan liên quan có hướng dẫn cụ thể.

3/Thời điểm xác định Thuế tiêu thụ đặc biệt được tính như sau:

Đối với hàng hóa: thời điểm phát sinh doanh thu đối với hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hoá cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với dịch vụ: thời điểm phát sinh doanh thu là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hoá đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với hàng hóa nhập khẩu là thời điểm đăng ký tờ khai hải quan.

4/ Bảng thuế suất thuế tiêu thụ đặc biệt

Kế toán Đông Nam Á kính gửi tới các bạn Bảng thuế suất tiêu thụ đặc biệt được áp dụng từ 01/01/2018 như sau:

| STT | Hàng hóa, dịch vụ | Thuế suất (%) |

| I | Hàng hóa | |

| 1 | Thuốc lá điếu, xì gà và các chế phẩm khác từ cây thuốc lá | 75 |

| 2 | Rượu | |

| – Rượu từ 20 độ trở lên | 65 | |

| – Rượu dưới 20 độ | 35 | |

| 3 | Bia | 65 |

| 4 | Xe ô tô dưới 24 chỗ | |

| a) Xe ô tô chở người từ 9 chỗ trở xuống, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này | ||

| – Loại có dung tích xi lanh từ 1.500 cm3 trở xuống | 35 | |

| – Loại có dung tích xi lanh trên 1.500 cm3 đến 2.000 cm3 | 40 | |

| – Loại có dung tích xi lanh trên 2.000 cm3 đến 2.500 cm3 | 50 | |

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 | 60 | |

| – Loại có dung tích xi lanh trên 3.000 cm3 đến 4.000 cm3 | 90 | |

| – Loại có dung tích xi lanh trên 4.000 cm3 đến 5.000 cm3 | 110 | |

| – Loại có dung tích xi lanh trên 5.000 cm3 đến 6.000 cm3 | 130 | |

| – Loại có dung tích xi lanh trên 6.000 cm3 | 150 | |

| b) Xe ô tô chở người từ 10 đến dưới 16 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này | 15 | |

| c) Xe ô tô chở người từ 16 đến dưới 24 chỗ, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này | 10 | |

| d) Xe ô tô vừa chở người, vừa chở hàng, trừ loại quy định tại các Điểm 4đ, 4e và 4g của Biểu thuế quy định tại Điều này | ||

| – Loại có dung tích xi lanh từ 2.500 cm3 trở xuống | 15 | |

| – Loại có dung tích xi lanh trên 2.500 cm3 đến 3.000 cm3 | 20 | |

| – Loại có dung tích xi lanh trên 3.000 cm3 | 25 | |

| đ) Xe ô tô chạy bằng xăng kết hợp năng lượng điện, năng lượng sinh học, trong đó tỷ trọng xăng sử dụng không quá 70% số năng lượng sử dụng | Bằng 70% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế quy định tại Điều này | |

| e) Xe ô tô chạy bằng năng lượng sinh học | Bằng 50% mức thuế suất áp dụng cho xe cùng loại quy định tại các Điểm 4a, 4b, 4c và 4d của Biểu thuế quy định tại Điều này | |

| g) Xe ô tô chạy bằng điện | ||

| – Loại chở người từ 9 chỗ trở xuống | 15 | |

| – Loại chở người từ 10 đến dưới 16 chỗ | 10 | |

| – Loại chở người từ 16 đến dưới 24 chỗ | 5 | |

| – Loại thiết kế vừa chở người, vừa chở hàng | 10 | |

| h) Xe mô-tô-hôm (motorhome) không phân biệt dung tích xi lanh | 75 |

5/ Thuế TTĐB được khấu trừ

a/ Các trường hợp khấu trừ thuế tiêu thụ đặc biệt.

Đối với Nguyên vật liệu:

Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của nguyên liệu đã sử dụng để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt bán ra.

Ví dụ

Nhập khẩu 8.000L rượu nước, số thuế TTĐB đã nộp: 200 triệu đồng.

Xuất kho 6.000L để sản xuất 10.000 chai rượu.

Xuất bán 10.000 chai, số thuế TTĐB phải nộp phát sinh là 350 triệu đồng.

Số thuế TTĐB đã nộp ở khâu nhập khẩu phân bổ cho 10.000 chai rượu là:

(200 triệu x 6000L)/ 8000L=150 triệu đồng.

Vậy số thuế TTĐB phải nộp là: 200 triệu – 150 triệu = 50 triệu đồng.

Đối với mặt hàng sinh học:

Số thuế tiêu thụ đặc biệt được khấu trừ của kỳ khai thuế được căn cứ vào số thuế tiêu thụ đặc biệt đã nộp hoặc đã trả trên một đơn vị nguyên liệu mua vào của kỳ khai thuế trước liền kề của xăng khoáng để sản xuất xăng sinh học.

Trường hợp doanh nghiệp được phép sản xuất, pha chế xăng sinh học:

Số thuế tiêu thụ đặc biệt chưa được khấu trừ hết của xăng khoáng nguyên liệu dùng để sản xuất, pha chế xăng sinh học (bao gồm cả số thuế chưa được khấu trừ hết phát sinh kể từ kỳ khai thuế tháng 01 năm 2016) được bù trừ với số thuế tiêu thụ đặc biệt phải nộp của hàng hóa, dịch vụ khác phát sinh trong kỳ. Trường hợp sau khi bù trừ, còn số thuế tiêu thụ đặc biệt chưa được khấu trừ hết của xăng khoáng nguyên liệu dùng để sản xuất, pha chế xăng sinh học thì được khấu trừ vào kỳ tiếp theo hoặc hoàn trả.

Ví dụ:

Nhập khẩu 20.000 lít xăng Ron 92. Thuế TTĐB đã nộp ở khâu nhập khẩu là 20 triệu đồng.

Doanh nghiệp này được phép sản xuất, pha chế xăng sinh học E5. Trong kỳ nhập kho 15.000 lít xăng E5.

Sau đó, bán ra 10.000 lít xăng E5. Tỷ lệ xăng Ron 92 trong xăng E5 là 95%.

Số thuế TTĐB được khấu trừ trong tháng là:

(20 triệu đồng/ 20.000L) x 95%x10.000L= 9.5 triệu đồng.

Đối với hàng nhập khẩu:

Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của hàng hóa nhập khẩu chịu thuế tiêu thụ đặc biệt bán ra và chỉ được khấu trừ tối đa bằng tương ứng số thuế tiêu thụ đặc biệt tính được ở khâu bán ra trong nước. Phần chênh lệch không được khấu trừ giữa số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu với số thuế tiêu thụ đặc biệt bán ra trong nước, người nộp thuế được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp.

Ví dụ:

Nhập khẩu 250 máy lạnh chịu thuế TTĐB, với thuế TTĐB đã nộp tại khâu nhập khẩu là 300 triệu đồng.

Xuất bán: 250 máy với thuế TTĐB phải nộp là 250 triệu đồng.

Vậy, số thuế TTĐB mà doanh nghiệp được khấu trừ tối đa là 250 triệu đồng.

50 triệu còn lại sẽ được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp.

b/Điều kiện khấu trừ thuế TTĐB

Điều kiện khấu trừ thuế TTĐB được quy định tại khoản 3 điều 7 Nghị định 26/VBHN-BTC

Đối với trường hợp nhập khẩu nguyên liệu chịu thuế tiêu thụ đặc biệt để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt và trường hợp nhập khẩu hàng hóa chịu thuế tiêu thụ đặc biệt.

Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là chứng từ nộp thuế tiêu thụ đặc biệt khâu nhập khẩu.

Đối với trường hợp mua nguyên liệu trực tiếp của nhà sản xuất trong nước:

– Hợp đồng mua bán hàng hóa, trong hợp đồng phải có nội dung thể hiện hàng hóa do cơ sở bán hàng trực tiếp sản xuất; bản sao Giấy chứng nhận kinh doanh của cơ sở bán hàng (có chữ ký, đóng dấu của cơ sở bán hàng).

– Chứng từ thanh toán qua ngân hàng.

– Chứng từ để làm căn cứ khấu trừ thuế tiêu thụ đặc biệt là hóa đơn giá trị gia tăng khi mua hàng. Số thuế tiêu thụ đặc biệt mà đơn vị mua hàng đã trả khi mua nguyên liệu được xác định = giá tính thuế tiêu thụ đặc biệt nhân (x) thuế suất thuế tiêu thụ đặc biệt; trong đó:

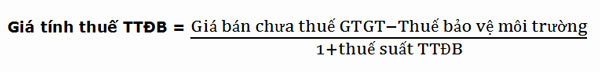

| Giá tính thuế TTĐB | = | Giá mua chưa có thuế GTGT (thể hiện trên hóa đơn GTGT) | – | Thuế bảo vệ môi trường (nếu có) |

| 1 + Thuế suất thuế TTĐB | ||||

Việc khấu trừ tiền thuế tiêu thụ đặc biệt được thực hiện khi kê khai thuế tiêu thụ đặc biệt và số thuế tiêu thụ đặc biệt phải nộp được xác định theo công thức sau:

| Số thuế tiêu thụ đặc biệt phải nộp | = | Số thuế tiêu thụ đặc biệt của hàng hóa chịu thuế tiêu thụ đặc biệt được bán ra trong kỳ | – | Số thuế tiêu thụ đặc biệt đã nộp đối với hàng hóa, nguyên liệu ở khâu nhập khẩu hoặc số thuế tiêu thụ đặc biệt đã trả ở khâu nguyên liệu mua vào tương ứng với số hàng hóa được bán ra trong kỳ |

Lưu ý: Trường hợp chưa xác định được chính xác số thuế tiêu thụ đặc biệt đã nộp (hoặc đã trả) cho số nguyên vật liệu tương ứng với số sản phẩm tiêu thụ trong kỳ thì có thể căn cứ vào số liệu của kỳ trước để tính số thuế tiêu thụ đặc biệt được khấu trừ và sẽ xác định theo số thực tế vào cuối quý, cuối năm. Trong mọi trường hợp, số thuế tiêu thụ đặc biệt được phép khấu trừ tối đa không vượt quá số thuế tiêu thụ đặc biệt tính cho phần nguyên liệu theo tiêu chuẩn định mức kinh tế kỹ thuật của sản phẩm.

c/ Thời điểm khấu trừ thuế tiêu thụ đặc biệt

Thời điểm doanh nghiệp xác định số thuế tiêu thụ đặc biệt được khấu trừ là:

Đối với nguyên liệu: là thời điểm xác định số thuế TTĐB phải nộp.

Đối với hàng hóa nhập khẩu: là thời điểm xác định số thuế tiêu thụ đặc biệt phải nộp khi bán ra trong nước.

6/ Văn bản mới nhất hướng dẫn thuế TTĐB

Vừa qua, Chính phủ đã ban hành Nghị định 14/2019/NĐ-CP sửa đổi, bổ sung Nghị định 108/2015/NĐ-CP hướng dẫn Luật Thuế tiêu thụ đặc biệt. Trong đó, tại điều 7 nêu rõ nội dung khấu trừ thuế TTĐB như sau:

Người nộp thuế sản xuất hàng hóa thuộc đối tượng chịu thuế tiêu thụ đặc biệt bằng các nguyên liệu chịu thuế tiêu thụ đặc biệt được khấu trừ số thuế tiêu thụ đặc biệt đã nộp đối với nguyên liệu nhập khẩu (bao gồm cả số thuế tiêu thụ đặc biệt đã nộp theo Quyết định ấn định thuế của cơ quan hải quan, trừ trường hợp cơ quan hải quan xử phạt về gian lận, trốn thuế) hoặc đã trả đối với nguyên liệu mua trực tiếp từ cơ sở sản xuất trong nước khi xác định số thuế tiêu thụ đặc biệt phải nộp. Số thuế tiêu thụ đặc biệt được khấu trừ tương ứng với số thuế tiêu thụ đặc biệt của nguyên liệu đã sử dụng để sản xuất hàng hóa chịu thuế tiêu thụ đặc biệt bán ra.

Riêng đối với xăng sinh học: Số thuế tiêu thụ đặc biệt được khấu trừ của kỳ khai thuế được căn cứ vào số thuế tiêu thụ đặc biệt đã nộp hoặc đã trả trên một đơn vị nguyên liệu mua vào của kỳ khai thuế trước liền kề của xăng khoáng để sản xuất xăng sinh học.

Nghị định này có hiệu lực thi hành từ ngày 20 tháng 3 năm 2019

Thuế tiêu thụ đặc biệt là loại thế đánh mạnh vào các hàng hóa xa xỉ, không cần thiết. Theo đó thì tùy từng loại hàng hóa mà cách tính thuế tiêu thụ đặc biệt lại khác nhau. Hi vọng bài viết này giúp ích cho bạn trong việc xác định thuế tiêu thụ đặc biệt khi cần.

Chúc các bạn thành công!

>>> Địa chỉ kho bạc nhà nước TPHCM đầy đủ các quận huyện

>>> Giấy nộp tiền mẫu C1-02/NS mới nhất

h/ Dịch vụ

h/ Dịch vụ